财税资讯和常见问题

Tax information and FAQs

Tax information and FAQs

发放工资是会计人员绝对不能出错的一项工作内容,然而在计提工资和发放工资这块,会计分录稍不小心就会搞混,几乎每个会计都曾经“掉进坑里”呢~今天,合复小编就来好好讲讲计提工资和发放工资的相关会计处理!

一、计提工资和发放工资的区别

首先,要搞清楚计提和发放的区别。计提,即计算和提取,功能主要有:

1、预先计入某些已经发生但未实际支付的费用,注意这要在权责发生制的前提下来做,不能随便预支账款。

2、根据会计制度的相关规定,计算、提取有关的准备(比如某些货品要留存,或者减值)。

3、预估某些应付账款是多少,记入账内。

4、其他符合会计制度的预计项目。

一言以概之,即提前发放下月资金或工资。发放就比较好理解了,主要就是发放上月工资。事实上,提前计提工资是相对发放工资来讲的,不是绝对的提前计提。

按照权责发生制原则,哪个月的工资应该计到哪个月的费用中去;但在实际工作中,工资发放是必须等到该月过完了才能计算出每个员工工资,才能发放(PS:工资计算和发放的滞后性就是这么造成的)

所以,在该月月末(与其他计提、结转分录一起,一般是当月最后一天),需要根据历史情况或者用别的手段暂估该月发生的工资费用,做计提分录入账。

二、工资计提和发放工资的分录说明

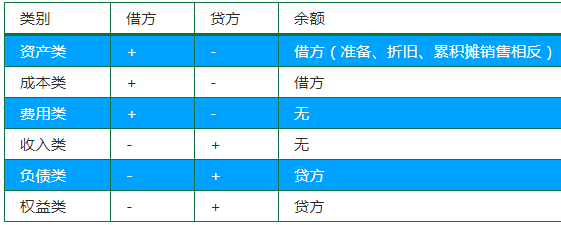

首先,无论是什么会计分录,你都要记熟借贷与贷的关系,如下表:

(一)计提工资时的会计分录怎么做

1.计提工资时(就是前文提到的企业拿来发工资的钱)

借:管理费用(这个是用于部门内容的支出的,如果是销售用途就计销售费用)

贷:应付职工薪酬——工资

2.计提社保(企业部分,即企业自己承担的部分)

借:管理费用(同上)

贷:应付职工薪酬——社保

(二)工资计提后,次月发放工资时的会计分录怎么做

1.发放工资时

借:应付职工薪酬——工资

贷:应付职工薪酬——社保(注意这时候就是员工个人部分的社保了)

应交税费——应交个人所得税

库存现金/银行存款

2.上交杜保时

借:应付职工薪酬——社保(这时候企业部分和个人部分都全部上交)

贷:库存现金或者银行存款

3.上交个人所得税时

借:应交税费——应交个人所得税

贷:银行存款

一、公司每个月都要报哪些税 1.小规模纳税人企业:①增值税(按季/月申报月开票不超过15万,季开票不超过45万免增值税,其余税率3%)②附加税(按季度申报)企业所得税(按季度申报利润100万以下税率2.5%;利润100万—300万之间税率5%;利润300万以上税率25%)④个人...

查看全文根据《中华人民共和国公司法》相关规定,一人有限责任公司是指只有一个自然人股东或者一个法人股东的有限责任公司。公司的全部股份或出资全部归属于一个股东,具有完全法人资格。一人有限公司的股东仅以其出资额为限对公司债务承担有限责任。一人有限责任公司应当在...

查看全文一、股东是否允许从公司领取工资和年终奖? 若是股东属于公司的员工,当然允许按照公司的工资薪金制度,从公司领取工资和年终奖,需要正常申报个人所得税。支付股东的合理的工资和年终奖,允许在企业所得税前扣除。 参考: 1、《企业所得税法实施条例》第三十...

查看全文